Bankowcy zmieniają taktykę, wycofują kontrpozwy. Ale co dalej?

Wygląda na to, że bankowcy zmieniają strategię w sporach z frankowiczami. Prawdopodobnie wycofają z sądów kontrpozwy, w których domagają się od klientów waloryzacji kapitału. W zamian zaczną promować ugody. Co ich do tego skłoniło? Nie tylko wymowa ostatnich orzeczeń TSUE, ale też względy praktyczne

Zmiana podejścia banków do batalii sądowych z frankowiczami to sprawa ostatnich kilku tygodni. Co prawda najważniejsze orzeczenie TSUE wydarzyło się już w czerwcu 2023 r. Wynikało z niego, że – po orzeczeniu nieważności umowy kredytowej – bank nie ma prawa do wynagrodzenia za udostępniony klientowi kapitał. Banki już wiedziały, że może wynagrodzenie za kapitał im się nie należy, ale za to wierzyły, że mogą liczyć na waloryzację, czyli powiększanie zwracanych przez klienta pieniędzy o wskaźnik inflacji.

Było to szyte grubymi nićmi, bo każdy mechanizm waloryzacji – czy to opartej o wynagrodzenie za kapitał, czy to o inflację – mógłby oznaczać, że bank zarobi na nieważnej umowie więcej, niż by zarobił, gdyby klient poszedł do sądu. Zdarzały się takie roszczenia banków, z których wynikało, że jeśli nie ma umowy hipotecznej, to używane przez klienta przez 20 lat pieniądze mają być powiększone o procent taki, jakby to był kredyt gotówkowy.

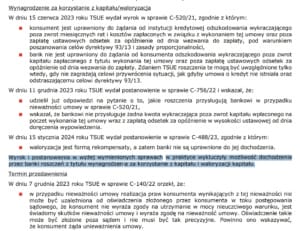

Jednak w grudniu TSUE napisał, że bankom nie przysługuje żadna forma rekompensaty ponad zwrot kapitału pobranego przez klienta. A w styczniu doprecyzował, że waloryzacja (inflacyjna) też byłaby formą rekompensaty. I tym ostatnim orzeczeniem europejski sąd zamknął bankowcom drzwi do jakichkolwiek pieniędzy.

Bankowcy już wiedzą, że kontrpozwy nic nie dadzą

Wygląda na to, że bankowcy pogodzili się już z tym, że po orzeczeniu nieważności umowy kredytowej w rozliczeniu mogą dostać od klienta tylko kwotę kapitału, który został mu wypłacony. A zwrócić muszą temu klientowi raty, które klient przez lata spłacał. mBank w swoim ostatnim sprawozdaniu finansowym napisał wprost, że wyroki TSUE w zasadzie wykluczyły możliwość dochodzenia przez banki roszczeń z tytułu wynagrodzenia za kapitał lub waloryzacji.

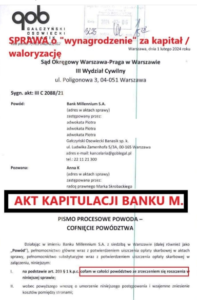

To oświadczenie jednego z banków – złożone publicznie w sprawozdaniu finansowym – przekłada się już na praktyczne działania. Jeden z czytelników wysłał mi kilka dni temu pismo procesowe, które otrzymał z sądu, a z którego wynikało, iż pozywający go bank… wycofał pozew. Najpierw był to pozew o wynagrodzenie za kapitał, potem roszczenie zmieniło się na waloryzację, a teraz bank w ogóle się wycofał z roszczeń.

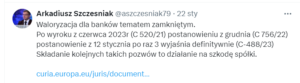

O tym, że bank wycofuje pozew o wynagrodzenie kapitału, poinformował też Arkadiusz Szcześniak, szef stowarzyszenia Stop Bankowemu Bezprawiu, który toczy ze swoim bankiem wojnę prawniczą o kredyt frankowy. To właśnie jego sprawa stała się przyczyną pierwszego orzeczenia TSUE dotyczącego wynagrodzenia dla banku za udostępniony klientowi kapitał.

Banki z reguły składały takie kontrpozwy przeciwko frankowiczom, którzy poszli do sądu z roszczeniem unieważnienia ich umów. Bankowi prawnicy tłumaczyli, że muszą to zrobić jak najszybciej ze względu na ryzyko przedawnienia ich roszczeń, ale realnie chodziło o wywołanie efektu mrożącego. I to nie dotyczącego tego konkretnego pozywanego frankowicza, ale tych, którzy jeszcze nie poszli do sądów.

Z punktu widzenia efektu mrożącego tak naprawdę nie ma większego znaczenia, jaka jest szansa na wygranie takiego sporu. Chodzi o to, żeby proces trwał długo, czyli żeby inni frankowicze – którzy jeszcze nie poszli ze swoimi kredytami do sądu – wiedzieli, że czeka ich bolesne, kosztowne i stresujące przeżycie. To miało ich zmiękczyć i skłonić do podpisania ugód albo do zapomnienia o kredycie.

Wygląda jednak na to, że teraz banki zmieniają strategię. Najwyraźniej prawnicy doszli do wniosku, że szanse na wygraną są żadne (co oznacza tylko dodatkowe, bezsensowne koszty), zaś efekt „propagandowy” może nie zadziałać. Bo jeśli klient ma niemal pewną wygraną w „podstawowym” procesie, którego stawką jest kilkaset tysięcy złotych, to i tak przyjmie na klatę „skutki uboczne” w postaci kontrpozwu banku.

Dwa cele nowej taktyki banków

Zanosi się na to, że banki chcą ograniczyć rozgłos związany ze sporami z frankowiczami. Z pewną częścią kredytobiorców się już dogadali (podpisali ugody), na przygniatającą większość aktywnego portfela kredytowego mają utworzone rezerwy, czyli przegrane procesy są już uwzględnione w wyniku finansowym.

Teraz bój idzie o dwie inne sprawy: żeby do sądów nie poszli ci, którzy już swoje kredyty spłacili oraz żeby nie było kolejnych pozwów klientów o… wynagrodzenie za kapitał. Albo żeby nie okazało się, że bank ma kłopoty z odzyskaniem nawet wypłaconego klientowi kapitału (ze względu na przedawnienie).

O ile bowiem TSUE wykluczył możliwość żądania przez bank opłat za używanie kapitału oraz jakiejkolwiek waloryzacji, o tyle nie wykluczył tego jako uprawnienia klienta. Niewykluczone więc, że banki doszły do wniosku, że nic nie wskórają kontrpozwami, mogą tylko utrudnić sobie drogę do ugód i rozwścieczyć klientów, którzy będą składali kontr-kontrpozwy w odpowiedzi na kontrpozwy.

Pytanie tylko czy bankowcy (jak zwykle) nie spóźnili się na pociąg. Bo do tej pory się spóźniali. Gdy frankowicze braliby z pocałowaniem rączki odwalutowanie, bankowcy wysyłali ich na drzewo. Gdy frankowicze byli gotowi do ugód pozasądowych, dostawali propozycje z reguły śmiechu warte. Gdy ruszyła lawina pozwów i prawdopodobieństwo wygrania sprawy przez frankowicza wynosi 99%, bankowcy obudzili się z ugodami. Teraz, gdy pojawiło się widmo kłopotów z odzyskaniem kapitału – są gotowi zrezygnować z waloryzacji.

Czytaj też o orzeczeniu TSUE z czerwca 2023 r.: Jest orzeczenie TSUE o kosztach korzystania z kapitału: co oznacza ten wyrok? Czy frankowicze rzucą się do sądów? Czy bankowcom „zgaśnie światło”? Co z ugodami?

Czytaj więcej o orzeczeniu w sprawie zawieszenia spłaty rat kredytów: Zawieszenie spłaty rat do czasu rozstrzygnięcia sporu o nieważność umowy frankowej? TSUE zdecydował czy sąd może odmówić frankowiczowi. Rewolucja? Rewelacja?

Tutaj więcej o orzeczeniu TSUE w sprawie waloryzacji: TSUE odpowiedział na pytanie o waloryzację kapitału. Czy nowe orzeczenie kończy spór w sprawie rozliczenia stron nieważnej umowy kredytowej?

Zobacz też, co pisałem o większych odsetkach dla klientów: Europejski trybunał TSUE przyznał frankowiczom więcej odsetek, a przy okazji… mógł utrudnić bankom odzyskanie pożyczonego kapitału. Czy to zrobił?

Czytaj też o przedawnieniu roszczeń banków: TSUE układa ostatnie kawałki „frankowego puzzle”. Czy przedawnienie roszczeń banku może spowodować, że nie odzyska nawet kapitału kredytu? Jest odpowiedź!

Zobacz też rozmowę: „Co bank chce wiedzieć o kliencie? A co musi wiedzieć?”

Czytaj też o wynikach finansowych Banku Millennium za 2023 r. Na jakim etapie „sprzątania” po aferze frankowej jest Bank Millennium?

Czytaj też o wynikach finansowych ING Banku za 2023 r. W tym banku lepiej nie mieć depozytu, tylko… Nie wierzcie, gdy jakiś bankowiec powie Wam, że to niewdzięczna i nierentowna robota

Co słychać w mBanku? Oto jego wyniki finansowe: Najlepszy rok w historii polskiej bankowości, ale nie w mBanku. To maszynka do robienia pieniędzy, ale na razie „do szuflady” z napisem „dla frankowiczów”.

Posłuchaj też podcastu „Finansowe Sensacje Tygodnia”: w 198. odcinku rozmawiamy o tym, że Polska staje się mekką dla inwestorów nieruchomościowych z całego świata, o planach finansowych Polaków i o tym, że co czwarty z nas niczego nie planuje. W podcaście również o inwestowaniu dywidendowym – największej porażce ostatniego 20-lecia i nadchodzącym wybawieniu oraz o tym, że w dyskusji o CPK wcale nie chodzi o lotnisko, a o kolej. Zapraszają Maciek Samcik i Maciek Bednarek.

Czytaj też: Średnie oprocentowanie lokat w bankowych ofertach szybko spada. Tutaj więcej szczegółów o tym, które banki najbardziej ścięły procenty). Ale o tym, czy te depozyty ochronią realną wartość pieniądza, zdecyduje inflacja za rok. A ona prawdopodobnie będzie wyższa niż obecna.

Czytaj też: Lutowa oferta obligacji skarbowych wciąż gwarantuje ponad 6% rocznych odsetek. Warto skorzystać?

————

RANKING LOKAT – GDZIE DOSTANIESZ NAJLEPSZY PROCENT?

Obawiasz się inflacji? Zastanawiasz się, co zrobić z pieniędzmi? Sprawdź „Okazjomat Samcikowy” – to aktualizowane na bieżąco rankingi lokat, kont oszczędnościowych, a także kont osobistych, rachunków firmowych i kart kredytowych. Wszystkie tabele znajdziesz w zakładce „Rankingi” na stronie głównej www.subiektywnieofinansach.pl. Zacznij zarabiać w bankach!:

>>> Tutaj ranking najwyżej oprocentowanych depozytów

>>> Tutaj ranking najlepszych kont oszczędnościowych

>>> Tutaj ranking najlepszych kart kredytowych dla konsumentów

>>> Tutaj ranking najlepszych bankowych kont osobistych

>>> Tutaj ranking najlepszych kont dla małej firmy

————

źródło zdjęcia tytułowego: Maciej Bednarek